La bancarización será un proceso gradual y donde las condiciones lo permitan(+Video)

Para continuar informando sobre los pasos en el proceso gradual de bancarización y pagos electrónicos en el país, comparecieron en la Mesa Redonda, autoridades del Banco Central de Cuba, del Banco de Crédito y Comercio y del Ministerio de Comunicaciones.

Al intervenir en la Mesa Redonda, Julio Antonio Pérez Álvarez, director general de Operaciones y Sistemas de Pagos del Banco Central de Cuba, explicó que este proceso de bancarización se realiza para crear facilidades en los servicios bancarios integrados a los canales de pago. “Reiteramos que es un proceso gradual, en el cual no solo interviene el banco, sino que participan todos los Organismos de la Administración Central del Estado”.

Como decíamos en una Mesa Redonda anterior, dijo el funcionario, este proceso de bancarización apuesta por crear condiciones para el uso de los canales de pago, y “para nada se trata de desorganizar los procesos que hasta ahora se venían haciendo”.

Durante su intervención, Pérez Álvarez, informó que se concluyó el proceso de capacitación a nivel de estructuras bancarias, lo cual permitirá lograr un mejor desempeño a nivel territorial y acompañar a los actores económicos en estos pasos.

A la par, reiteró la importancia de contar con una buena estrategia de comunicación y subrayó que este proceso no se trata de hacerlo en todos los lugares y bajo cualquier criterio. “La bancarización avanzará en los lugares donde existan las condiciones”.

Más adelante recordó los canales de pago habilitados en el país. En este sentido mencionó a los cajeros automáticos, los terminales de puntos de venta, la banca telefónica, la banca Remota, las pasarelas de pago como Transfermóvil y Bolsa MiTransfer, así como Enzona.

“Desde inicios de los años 2000 nuestra población comenzó a pagar el teléfono o la electricidad sin tener que hacer una cola, a partir de la disponibilidad de una cuenta bancaria. Debemos subrayar que la bancarización es muy beneficiosa, aporta seguridad y se logra mayor eficiencia, ahorro y transparencia. El cliente tampoco depende de que si abre o no la sucursal”.

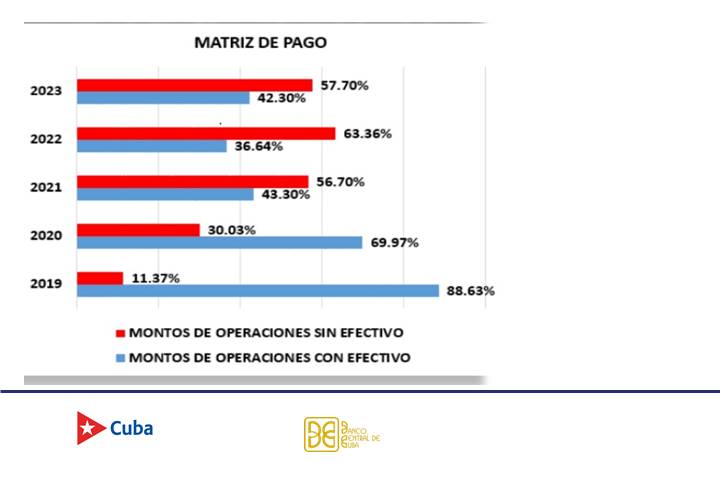

Dijo además, como en el año 2019, la matriz de pago era fundamentalmente en efectivo, con más del 88%, mientras que para el año 2022 las operaciones digitales se elevaron por encima del 63%.

Apuntó que en el año 2022 se alcanzaron 200 millones de operaciones por canales electrónicos, con un peso importante en Transfermóvil; mientras que en lo que va del 2023 estas superan los 130 millones de operaciones.

En cuanto a la aplicación de la resolución 111, el funcionario aclaró que no se elimina el uso del efectivo. “Se trata de nuestra moneda, además de que en el mundo no se ha podido eliminar el uso del efectivo, aunque la tendencia es incrementar el empleo de los canales de pago electrónicos. Este es un proceso gradual, hay sectores como los pescadores o los campesinos donde no hay infraestructura para hacerlo, por tanto, sería irracional acometer esas acciones”.

Otra de las dudas que aclaró fue que el límite de 5,000 pesos por operación es solo para los para actores económicos. “Este número es superior a lo que estaba vigente, y no tiene que ver con las personas naturales. Ya apreciamos un mayor acercamiento de actores económicos a las sucursales bancarias. Todas estas acciones de realizarán a partir de los contratos entre la entidad y los bancos”, agregó.

A pesar de que estos pasos representan un paso hacia la seguridad de las operaciones, aun es incipiente el uso de códigos QR u otros medios para el pago electrónico entre los actores económicos. “La bancarización permitirá empoderar la economía y potenciar el desarrollo bancario a favor del país. Para nada se busca limitar a las entidades, sino que medie el acto legal entre el banco y los clientes”.

Comentó que aunque aún no se logran los niveles deseados, se ha incrementado las operaciones de las personas naturales a través de los cajeros automáticos. Muchas oficinas bancarias también abrieron los días incluso los días no laborables.

“No le queremos crear problemas a la entidad. Estamos diseñando para que en cada entidad bancaria se atienda con la celeridad y atención adecuada que llevan. Esto conlleva a un proceso de la reorganización de nuestras oficinas, no estamos ajenos a los problemas organizativos. Estamos diseñando oficinas que van a concentrar los servicios a los actores económicos como anteriormente el banco usaba”.

Al intervenir en el programa televisivo, Alexis Trujillo Morejón, presidente del Banco de Crédito y Comercio (BANDEC), afirmó que durante esta semana se ha observado en las sucursales del banco que existen dudas en la población sobre cómo se implementan las medidas y hacia dónde se dirige el proceso de bancarización, por lo que se ha trabajado en dar respuesta a esas inquietudes tanto por la vía presencial como por las distintas plataformas de comunicación de la entidad.

Han sido momentos de esclarecimiento, que pasa por la comprensión de que se trata de un proceso gradual, dijo.

Reiteró que el proceso de bancarización es un proceso gradual, en el que se aspira potenciar el uso de los canales electrónicos de pago.

El directivo consideró que durante la semana también se pudieron identificar fallas en el sistema, a pesar del amplio proceso de capacitación realizado, y sobre las que ya se trabaja.

El BANDEC opera con varios actores de la economía, especialmente el sector agrícola y agropecuario, el cual tiene especificidades en su forma de trabajo, con pagos diarios, etc. Este sector ha manifestado dudas y preocupaciones, a las que poco a poco se les responderá, explicó.

Recalcamos al campesinado que este proceso no va a afectar su operatividad, su trabajo y creación de riquezas.

Trujillo Morejón dijo que de manera similar sucede con las mipymes y proyectos de desarrollo locales vinculados con el banco.

Existen muchas especificidades en las relaciones de las personas naturales con los bancos, de los TCP con los bancos…., por lo que se trabaja en dar respuestas para cada caso.

El directivo informó que en el año 2019 BANDEC contaba solo con 1.8 millones de tarjetas, y hoy suman más de 5.5 millones de tarjetas, para un crecimiento de un 197%.

En cuanto al servicio de banca remota, que en el caso de BANDEC es el Virtual BANDEC, explicó que en los últimos años se ha incentivado su uso, que permite a las personas y empresas acceder al banco sin necesidad de ir personalmente a las sucursales.

Agregó que el 79% de las mipymes y proyectos de desarrollo locales que trabajan con el banco, tienen contratado el servicio del Virtual BANDEC y operan por él.

Por tanto, dijo, esa cifra de actores económicos ya utilizan la plataforma electrónica y lo único que tendrían que hacer es limitar las operaciones que realizan en efectivo y pasarlas al Virtual BANDEC.

Consideró que el reto del banco está en que esas formas de gestión comprendan la necesidad de disminuir el uso del efectivo. Siempre se operaría, acotó, creando las condiciones y de forma paulatina, sin afectar la actividad económica.

De acuerdo con Trujillo Morejón, se aprecia disposición y motivación en los funcionarios y trabajadores de las distintas sucursales del banco para la implementación de estas medidas, gracias al proceso de capacitación previo realizado.

Aunque aún es compleja la afluencia de público en las sucursales, y eso es una insatisfacción que tenemos, consideramos que la bancarización ayudará a aliviar las colas en un tiempo prudencial, concluyó.

La generalización del uso de los pagos electrónicos es una tarea de todos

Ernesto Rodríguez Hernández, viceministro de Comunicaciones, comenzó su intervención en la Mesa Redonda reiterando que “el desarrollo y la generalización del uso de los canales de pagos electrónicos es un prioridad de la transformación digital, en la que se ha trabajado desde la misma política de informatización de la sociedad”.

En función de ello, señaló el viceministro, se han ampliado capacidades en la infraestructura para soportar estos procesos. “Dichas capacidades no podemos parar de desarrollar y las continuaremos robusteciendo en la medida en que las condiciones económicas lo permitan.

“Hay que hacer inversiones y trabajar en capas de las redes y la infraestructura. Nada se puede ver aislado, todo es un sistema, que incluye redes de comunicaciones y privadas de datos, así como los dispositivos terminales de acceso, donde se generan operaciones como un teléfono, una computadora, terminal de punto de venta; entre otras.

Mencionó, además, las plataformas digitales. “No solo se trata de tenerlas si no también de elevar la eficiencia del servicio”.

De acuerdo con Rodríguez Hernández, hoy el 83% de los lugares donde viven los cubanos tienen cobertura de telefonía móvil. “Eso permite hacer operaciones desde Transfermóvil, una de nuestras dos plataformas de pagos electrónicos. Transfermóvil usa un canal de señalización de la telefonía celular y tiene presencia donde quiera que haya cobertura”.

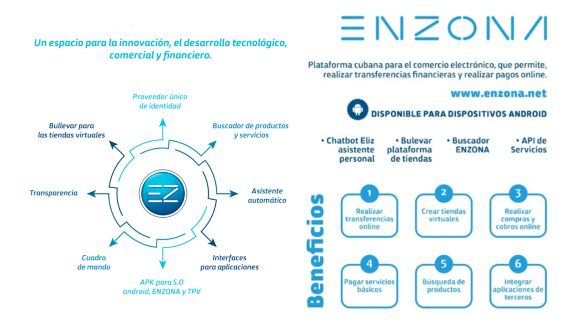

Precisó que el 50 % de los espacios en Cuba tienen cobertura 4g y el 75%, 3 G. “Desde estos lugares pueden hacerse transferencias no solo por Transfermóvil, sino también desde Enzona, la otra pasarela de pago nuestra”.

Recalcó que en los últimos años se ha logrado en el país la fortaleza de contar con dos plataformas nacionales de pago. “Tenemos toda la capacidad para el soporte técnico y el desarrollo evolutivo, incluso, para la generación de nuevos servicios sobre estas plataformas”.

Al respecto ejemplificó el monedero móvil, desarrollado sobre Transfermóvil. “Implica prácticamente las capacidades de bancarización de los cubanos. No ata a tener las bondades de los pagos electrónicos a través del monedero, todo por el hecho de tener una tarjeta magnética y hacerlo desde la comodidad del teléfono”.

Reiteró que tanto Transfermovil como Enzona tienen distintas vías de acceso. Una es a través de un código de señalización (Transfermóvil) y la otra es mediante la red de datos móviles del servicio de Internet (Enzona). Ambas son libres de costos adicionales para el cliente.

En cuanto a la capacidad tecnológica puntualizó que en 2022 se hicieron desde Transfermóvil 444 millones de operaciones, teniendo en cuenta hasta consultas de saldos, de base de datos y del costo de los servicios, “normalmente cuestiones que estresan los sistemas de comunicaciones”.

Detalló que el pasado año, Enzona reportó alrededor de los 45 millones de operaciones. En tanto, en lo que va de 2023 se han hecho, por Transfermovil, más de 400 millones de servicios y el pronóstico es que se cierre con 1000 millones, para duplicar prácticamente lo realizado hasta el momento.

“Por Transfermóvil se ejecutan cerca de 29 operaciones cada segundo y, si sacamos el cálculo de lo pronosticado en 2023, prácticamente serán 3 millones mensuales. Esto tiene que ser respaldado necesariamente por una infraestructura, capaz de gestionar esos volúmenes”, aseguró.

Comentó que servicios como la electricidad, las comunicaciones, los impuestos, el agua y el gas licuado han ido creciendo sostenidamente sus pagos mediante canales electrónicos en los últimos años.

El viceministro puntualizó que, en lo que va de 2023, más del 80% de los pagos en servicios de comunicaciones se han hecho por canales electrónicos, mientras que el 40 % corresponde a los de electricidad y el 60 % a los impuestos.

“Estos números ilustran confianza, seguridad, pero también el bienestar de los ciudadanos, cuando pueden pagar electrónicamente los servicios. Lo que se trata ahora es de generalizar estos pagos.

“Todo está en la voluntad que queramos hacer, en crear cultura, para lo cual también ofrecemos las capacidades de los más de 600 Joven Club del país, con presencia en todos los municipios. Asimismo, contamos con los 8 000 miembros de la Unión de Informáticos de Cuba, para el acompañamiento necesario en cada proceso”.

Destacó la importancia de lograr mayores niveles de seguridad en el uso de estas plataformas de pago. “Para eso nos hemos preparado con un control más riguroso de la seguridad de estas plataformas, donde se incluyen los mecanismos de protección de las mismas y cómo se gestionan las cuentas de los usuarios, las transacciones y los datos personales.

Aseguró que el propio robustecimiento de las estructuras ha dado mejores índices de disponibilidad en los últimos tiempos. “La disponibilidad es una variable de seguridad, al igual que el hecho de perfeccionar los mecanismos para gestionar los inconvenientes que se dan y poder depurar responsabilidades con transparencia y prontitud”.

El directivo insistió en que se ha trabajo en la capacitación en el uso responsable de estas plataformas y en cómo hacer las operaciones de manera segura.

“No podemos cansarnos en seguir creando competencias y habilidades en nuestra población, que es culta, sabe que esta es una necesidad impostergable hacia la modernidad de un país y está consciente de cuánto significa para mejorar su calidad de vida”.

Sobre cómo avanzar en el propósito de que haya más comercio electrónico en Cuba, Ernesto Rodríguez Hernández, dijo que “es una tarea de todos. Los que hoy la tengan implementada, tienen que favorecer su uso. Esto comienza desde el prestador del servicio.

“Es también vital que el ciudadano, que ya conoce sus ventajas ejerza el derecho de poder exigir que le cobren digitalmente donde quiera que las condiciones estén creadas”.

En los últimos minutos de su intervención, el viceministro de Comunicaciones, reiteró el concepto de gradualidad en la bancarización del país. “Se trata de que todos los que estamos involucrados en el proceso también trabajemos con mucho rigor en la atención a las preocupaciones y problemas ciudadanos y en halar parejo.

“Así podremos aspirar a tener un país cada vez más moderno, con una transformación digital que rebase los temas conceptuales, y el ciudadano lo vea en la práctica, disfrutando de las ventajas y bondades de este proceso”, concluyó.

Haga un comentario.